رمزگشایی از سیستم آف شور (دنیای اکوسیستم های مالی فراساحلی)

January 22, 2023

در هفته گذشته بازارها ریسک بیشتری را نشان دادند و شاخص VIX به عنوان نشانه ای از افزایش استرس و ترس بازار به بالای سطح 20 اصلی خود بازگشت. ادامهی کاهش تورم ایالات متحده و انقباض عمیقتر در داده های رشد اقتصادی تاکنون نتوانسته است تغییری در موضع اعضای فدرال رزرو ایجاد کند. طی صحبتهایی که اعضای فدرال رزرو در هفته گذشته داشتند، همچنان لحن هاوکیش خود را حفط کردند و تمایل خود به افزایش نرخ بهره حتی به مقادیر بالاتر از 5% را به وضوح نشان دادند. بنابراین سرمایه گذاران، داده های اقتصادی این هفته را با حساسیت بیشتری دنبال خواهند کرد تا به اطلاعات جامعتر و واضحتری در مورد ریسک های رکود دست یابند.

دادههای تورمی کانادا برای ماه دسامبر در هفته گذشته، کاهش ادامهدار تورم را نشان داد. تورم کانادا در ماه ژوئن به بالاترین مقدار خود رسیده بود و از آن پس تاکنون کاهشی بوده است. اما باید توجه کرد گرچه شاخص قیمت مصرف کننده (CPI) کاهشی بوده اما معیارهای تورم همچنان پابرجا هستند از سوی دیگر بازار کار داغتر از حد انتظار موجب میشود گزینه انقباض بیشتر روی میز باقی بماند.

بازارها 59.7 درصد احتمال میدهند بانک مرکزی کانادا نرخ بهره 0.25% افزایش دهد و به 4.5 % برساند و 40.3% احتمال میدهند نرخ بهرهی کانادا بدون تغییر باقی بماند. در صورتی که بانک مرکزی کانادا طبق انتظارات نرخ بهره را افزایش دهد، موجب تقویت دلار کانادا خواهد شد. در غیر این صورت و مشاهده تعلل از سمت بانک مرکزی کانادا در افزایش نرخ بهره و عدم تغییر آن، بانک مرکزی کانادا اولین بانک خواهد بود که به افزایش نرخ بهره پایان میدهد و در این صورت دلار کانادا تضعیف خواهد شد.

در هفته گذشته داده های اقتصادی منتشر شده به طور قابل توجهی کمتر از حد انتظار بودند که باعث نگرانی های فزاینده در مورد رشد اقتصادی بزرگترین اقتصاد جهان شده است. بنابراین در طول هفته گذشته جو ریسک گریزی در بازار جو غالب بود و شاهد ریزش شاخص های سهام بودیم.

در هفته پیشرو در سشن آمریکا هم داده های تورمی منتشر خواهد شد و هم داده های اقتصادی حاوی اطلاعاتی در مورد میزان رشد و رکود اقتصادی. در این برهه زمانی خاص این دو گروه از داده های اقتصادی به صورت رقیب هم عمل می کنند و در صورت واگرایی در داده های تورمی و رشد اقتصادی میتوانند اثر همدیگر را خنثی کنند و به میزان قابل توجهی شدت نوسانات بازار را در این هفته کاهش دهند. وقوع چنین حالتی باعث سردرگمی بیشتر دلار خواهد شد.

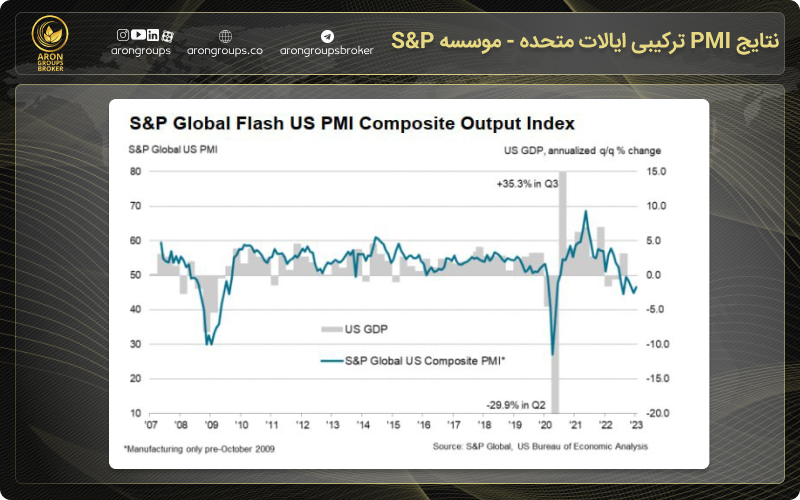

در روز سهشنبه داده های PMI موسسه S&P Global منتشر خواهد شد. پیش بینیها از بهبود نسبی PMIهای خدماتی و تولیدی ایالات متحده برای ماه ژانویه حکایت دارد. گرچه حتی این مقادیر بهبود یافته نیز در صورت وقوع همچنان در قلمرو رکود قرار میگیرند.

دستهی دیگری از داده های رشد اقتصادی که شامل برآورد اولیه تولید ناخالص داخلی (GDP) آمریکا برای سه ماههی چهارم سال 2022 و شاخص سفارشات کالاهای بادوام برای ماه دسامبر است، در روز پنجشنبه منتشر خواهد شد. پیش بینیها حاکی از آن است که دادههای مربوط به سفارش کالاهای بادوام 2.5 % در ماه دسامبر رشد داشته باشد و برآورد اولیه تولید ناخالص داخلی سهماهه چهارم نسبت به دوره قبل کاهش یابد اما در مقیاس سالانه ۲.۸ % افزایش یابد. بهبود نسبی در این شاخصها میتواند تاحدی از استرس بازار از فرود سخت بکاهد و خوشبینی در مورد فرود نرم را افزایش دهد.

از سوی دیگر به عنوان معیار تورم ترجیحی فدرال رزرو، عدد دسامبر برای خالص شاخص هزینه های مصرف شخصی(Core PCE) ایالات متحده جهت ارائه آخرین نگاه از فشارهای قیمتی قبل از نشست بعدی کمیته بازار آزاد فدرال (FOMC) (31 ژانویه تا 1 فوریه) مورد توجه قرار خواهد گرفت. در صورتیکه Core PCE مهر تائیدی بر کاهش تورم در ماه دسامبر بزند، میتواند نقش خود در تضعیف دلار و تقویت اونس و بازار سهام ایفا کند.

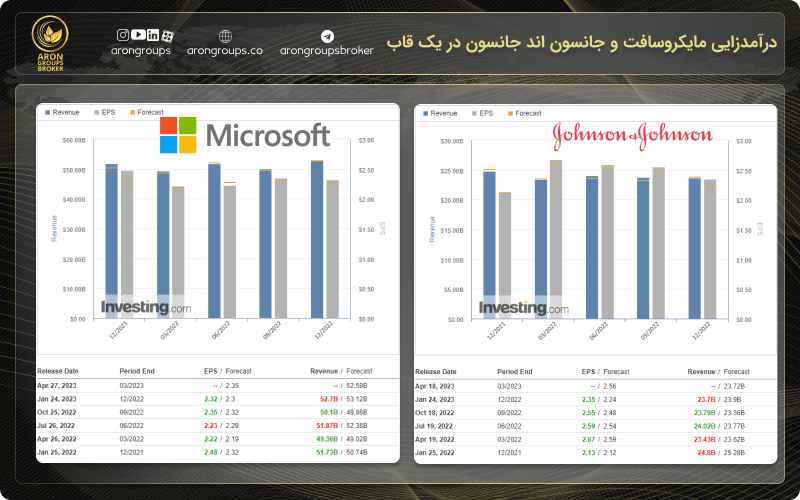

این هفته نیز انتشار گزارش های درآمدزایی شرکتهای بزرگ آمریکایی برای سه ماههی چهارم 2022 با حضور پررنگ شرکتهای فن آوری و تکنولوژی ادامه خواهد یافت. در لیست اسامی این هفته، برندهای نام آشنایی همچون مایکروسافت (سهشنبه)، تسلا، آی بی ام، ADP (چهارشنبه)، ویزا و مستر کارت (پنجشنبه) و … به چشم میخورد. این شرکتها حدود 26% از ارزش بازار شاخصS&P500 را به خود اختصاص میدهند. حضور شرکت های بزرگی همانند مایکروسافت و تسلا می تواند موجب شود تمرکز سرمایه گذاران به شدت به گزارش های درآمد زایی جلب شده و نتایج این گزارش ها سایر داده های اقتصادی را تحت الشعاع قرار دهد.

شرکتهایی همانند مایکروسافت و تسلا احتمالاً شاهد تعدیل بیشتر درآمدهای ناشی از فشارهای اقتصادی خواهند بود، به طوری که انتظار میرود مایکروسافت با ضعیفترین رشد درآمد خود از سال 2016 روبرو شود، در حالی که آخرین آمار تحویل خودرو برای تسلا نشان میدهد که ممکن است از هدف رشد 50 درصدی خود در سال فاصله بگیرد. با توجه به اینکه هر دوی این سهام ها همچنان با قیمتی بالاتر از بازار بزرگتر (S&P 500) معامله میشوند، شکست در برآورده کردن انتظارات بازار میتواند منجر به کاهش بیشتر قیمت سهام شود. شاخص نزدک 100 تاکنون نتوانسته است بر مقاومت خط روند نزولی غلبه کند، که برای اشاره به بازگشت احتمالی احساسات کلیدی است.

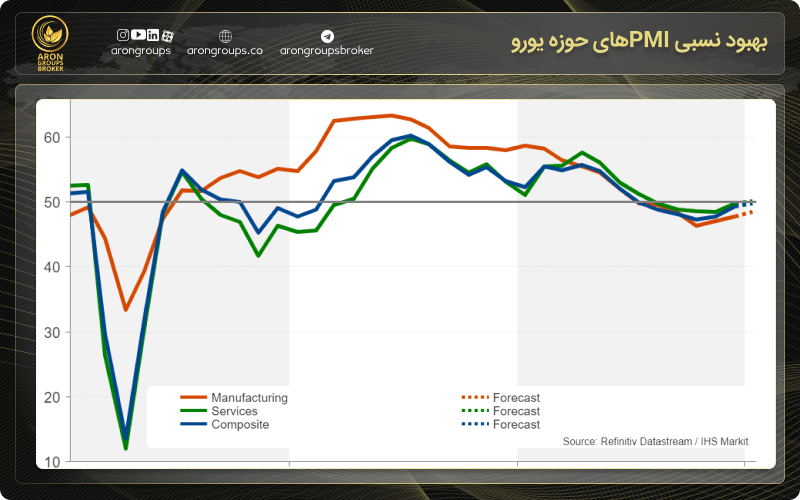

روز سهشنبه روز PMI ها است. در حوزه یورو، برای انگلستان، آلمان و حتی در آمریکا و استرالیا نیز PMI های تولیدی، خدماتی و ترکیبی منتشر خواهد شد. انتظار میرود PMI بخش تولیدی حوزه یورو در ماه ژانویه از ۴۷.۸ به ۴۸.۵ برسد، و PMI بخش خدمات از ۴۹.۸ به ۵۰.۲ برسد و از منطقه رکود خارج شود. در سایر مناطق نیز همانند ناحیه یورو انتظار میرود PMI ها بهبود یابند. در صورتیکه PMI ها مطابق انتظارات منتشر شوند، میتوانند موجب تقویت یورو ، پوند و دلار شوند. در مورد جفت ارز EURUSD با توجه به اینکه انتظار برای بهبود PMI های ناحیه یورو بیش از آمریکا است، اگر داده ها طبق انتظارات منتشر شود می تواند موجب رشد EURUSD شود.

در مورد PMI ها در بریتانیا هم انتظار به بهبود PMIها است. اما با توجه به اینکه چشم انداز بریتانیا چندان روشن نیست و به نسبت اروپا با مشکلات بسیار بیشتری همانند برگزیت و هرج و مرج سیاسی مواجه است، بهبود PMI ها هم نمیتواند سرمایه گذاران را قانع کند که رکود نرمی پیش روی بریتانیا است.

در شرایط فعلی تنها تضعیف دلار است که می تواند حمایت خوبی از پوند کرده و موجب رشد جفت ارز GBPUSD شود.

این هفته به دلیل تعطیلات سال نوی چینی، بازارهای چین تا آخر هفته تعطیل هستند بنابراین دلار نیوزیلند و دلار استرالیا کمتر تحت تاثیر سنتیمنت جهانی خواهند بود و اثرات گزارش تورمی می تواند بیشتر خود را در نوسانات نشان دهد.

در روز چهارشنبه هم استرالیا و هم نیوزیلند گزارش سه ماهه شاخص قیمت مصرف کنندهی خود را منتشر خواهند کرد. پیش بینیها حاکی از کاهش تورم در استرالیا و نیوزیلند نسبت به دوره قبل است. اما برای استرالیا انتظار میرود در اشل سالانه تورم کمی افزایشی باشد.

برای استرالیا اگر نتایج منتشر شده در ماه دسامبر و در کل سه ماهه چهارم بدتر شود، احتمال افزایش افزایش ۰.۲۵ درصدی نرخ بهره در جلسه ماه فوریه افزایش خواهد یافت و بدین ترتیب دلا استرالیا تقویت خواهد شد.

برای نیوزیلند نیز اگر شاخص CPI بالاتر از انتظارات شود، دلار نیوزیلند میتواندتقویت شود زیرا احتمال افزایش 0.25 درصدی نرخ بهره در جلسه فوریه بانک مرکزی نیوزیلند افزایش مییابد.

امروز روز داده های PMI در آسیا، اروپا و آمریکا بود. در مجموع در تمام حوزههای اقتصادی PMI های خدماتی بهتر از PMI های تولیدی منتشر شدند و اغلب وارد محدودهی بالای 50 شدند. اما PMI های تولیدی انتظارات بازار را برآورده نکردند.

در ژاپن جفت ارز USDJPY در واکنش اولیه به اخبار PMI ها، ریزش تا محدودهی 129.727 را تجربه کرد اما در ادامه و در سشن آمریکا با توجه به داده های آمریکا مجددا تقویت شد و تارگت اول تحلیل ما را تاچ کرد. برای مشاهده تحلیل USDJPY اینجا کلیک کنید.

در استرالیا، شاخص PMI تولیدی برای اولین بار در ۳۲ ماه اخیر به زیر عدد 50 رفت و وارد ناحیه انقباض شد. با این وجود جفت ارز AUDUSD علیرغم نتایج ضعیف PMI ها افزایش یافت. علت این افزایش خوشبینی سرمایه گذاران به بازگشایی چین به عنوان یکی از مهمترین مقاصد صادراتی استرالیا است. بازار معقتد است با بازگشایی چین فعالیت های اقتصادی در استرالیا مجددا به رونق سابق برخواهد گشت و نتایج PMI های اخیر موقتی است.

در اروپا و در فرانسه آخرین نتایج PMI فرانسه نشان داد که رکود اقتصادی این کشور برای سومین ماه ادامه یافته است، اما میزان کاهش فعالیت ها به طرز قابل توجهی ملایمتر از آن چیزی بود که در ابتدای زمستان انتظار میرفت.

نتایج PMI های آلمان نیز مشابه فرانسه بود با این تفاوت که در آلمان به علت تأثیر افزایش تقاضای دستمزد و کاهش نرخ افزایش متوسط قیمت کالاها و خدمات PMI خدماتی به بالاترین سطح خود در 7 ماه اخیر رسید اما فعالیتهای تولیدی هنوز درناحیه زیر 50 قرار دارند.

نتایج PMI های حوزه یورو نیز کاملا مشابه بزرگترین اقتصادهای این حوزه یعنی آلمان و فرانسه بود PMI خدماتی ناحیه یورو در ژانویه به عدد رسید 50.7 و PMI تولیدی عدد 48.8 را نشان داد که 0.2 بیشتر از مقادیر مورد انتظار بود.

در میان سایر کشورها، بریتانیا ضعیفترین نتایج PMI ها را داشت. فعالیت های خدماتی در بریتانیا موجب شد شاخص PMI خدماتی این کشور به پایین ترین مقدار خود در 2 سال اخیر برسد. وضعیت فعالیت های تولیدی کمی بهتر بود. اما در مجموع داده های PMI ها نشان دهنده رکود پایدار سخت در بریتانیا هستند. به دنبال انتشار نتایج PMI پوند سقوط کرد و جفت ارز GBPUSD تا محدودهی 1.22630 ریزش کرد. برای مشاهده تحلیل جفت ارز GBPUSD اینجا کلیک کنید.

در ایالات متحده نیز نتایج مقدماتی PMI های تولیدی و خدماتی کمی بهتر از انتطارات ظاهر شد اما بر خلاف سایر حوزه ها هیچ یک از PMI های تولیدی، خدماتی و ترکیبی نه تنها نتوانستند از محدودهی انقباض خارج شوند بلکه به نسبت سایر حوزه های اقتصادی نیز فاصله بیشتری تا عدد 50 دارند.

این نتایج نشان میدهد گرچه فعالیت کسب و کارها نسبت به دسامبر بهبود یافته اما در ژانویه دوباره به شدت کاهش یافته است. این میزان از نرخ کاهش یکی از شدیدترین کاهش ها از زمان آغاز بحران مالی جهانی است.

همچنین امروز شاخص تولیدی فدرال رزرو ریچموند نیز برای ماه ژانویه منتشر شد که که به شکل بسیار بالایی کمتر از انتطارات بود. در حالیکه پیش بینی میشد عدد 5- را نشان دهد ، 11- را برای خود ثبت کرد. با این وجود دلار تصمیم گرفته در روزهای قبل از جلسه فدرال رزرو در هفته آینده بسیار محتاطانه عمل کند. برای درک بهتر وضعیت دلار در هفته جاری اینجا و در این قسمت کلیک کنید.

امروز دادههای تورم در دو کشور استرالیا و نیوزیلند منتشر شد. در نیوزیلند گرچه داده های تورم اندکی بالاتر از مقادیر مورد انتظار بود اما نسبت به دوره قبل هم در اشل فصلی و هم در اشل سالانه کاهشی بود. بنابراین جفت ارز NZDUSD کاهش یافت. با توجه به نتایج منتشر شده بانک مرکزی نیوزیلند میتواند تا حدی نفس راحت بکشد و برای افزایش نرخ بهره در جلسه آتی قدرت انتخاب بیشتری داشته باشد. پس از انتشار گزارش تورمی نیوزیلند احتمال افزایش 0.5 درصدی نرخ بهره در جلسه آتی بانک مرکزی نیوزیلند افزایش یافت.

در استرالیا هم در اشل ماهانه و هم در اشل سالانه میزان تورم بالاتر از انتظارات منتشر شد. در اثر تورم بالاتر و در غیاب دادههای چین، دلار استرالیا تا حدی تقویت شد و شاهد افزایش قیمت جفت ارز AUDUSD تا محدودهی 0.71228 بودیم. با افزایش تورم، احتمال افزایش بیشتر نرخ بهره در جلسه آتی بانک مرکزی استرالیا افزایش یافت.

همانطور که در تصویر زیر مشاهده می کنید، گزارش های درآمدزایی در مجموع هم از بعد نتایج کلی و هم از بعد جزئیات مختلط بود. بنابراین بازار تا کنون نتوانسه اطلاعات مناسبی از وضعیت رکود یا رونق از داده های درآمدزایی استنباط کند.

از سوی دیگر اعلام تعدیل نیروی گسترده در شرکتهای بزرگی همچون گوگل، مایکروسافت، اسپاتیفای، فورد و … بر سردرگمی سرمایه گذاران و شاخص دلار افزوده و تاکنون موجب ریزش در بازار سهام شده است. میتوانید آخرین تحلیل شاخصهای سهام آمریکا را اینجا مطالعه کنید.

شرکت مایکروسافت در مجموع گزارش بهتری از آنچه انتظار میرفت منتشر کرد. میزان درآمدزایی سه ماههی چهارم کمی کمتر از مقادیر پیش بینی شده بود اما سود هر سهم کمی بالاتر از انتظارات بود. طبق آنچه در تحلیل ابتدای هفته گفتیم مایکروسافت با ضعیفترین رشد درآمد خود از سال ۲۰۱۶ مواجه بود. بخش Intelligent Cloud با رشد حدود ۱۸٪ یکی از سودآورترین قسمتهای مایکرو سافت در سه ماههی آخر 2022 بوده است. نکته دیگر این است که معاملهی مایکروسافت با ChatGPT و سرمایه گذاری در این حوزه از هوش مصنوعی موجب چشم انداز بهتر برای شرکت مایکروسافت شده است.

ChatGPT یک ربات چت است که به سوالات کاربران در زمینههای علمی با سرعت و دقت بالا جواب میدهد. این ربات هوش مصنوعی از زمان شروع به کار خود (نوامبر 2022) تا کنون به سرعت معروف شده است و به نظر میرسد چشم انداز روشنی دارد.

بانک مرکزی کانادا نرخ بهره را افزایش داد و اعلام کرد این آخرین افزایش نرخ بهره خواهد بود. همانطور که در تحلیل ابتدای هفته انتظار داشتیم، بانک مرکزی کانادا نرخ بهره را 0.25% افزایش داد اما به سبب اعلام پایان افزایش نرخ بهره، دلار کانادا کاهش یافت. در نتیجه جفت ارز USDCAD با افزایش چشمگیر، خریداران خود را خوشحال کرد.

در بیانیه بانک مرکزی کانادا بیان شده است که ادامهی سیاست انقباضی رشد اقتصادی را کندتر می کند. همچنین پیش بینی شده تا اواسط سال 2023 رشد اقتصادی کانادا کند خواهد شد. در جهت یادآوری به انعطاف پذیری بانک مرکزی کانادا در بیانهی این بانک آمده است “در صورت لزوم برای برگرداندن تورم به هدف 2 درصد، ما آماده هستیم تا نرخ بهره را بیشتر افزایش دهیم و به انقباض کمی ادامه خواهیم داد.”

این هفته خانم لاگارد رئیس بانک مرکزی اروپا و بسیاری از اعضای بانک مرکزی اروپا سخنرانی داشتند. نکتهی جالب توجه در تمام این سخنرانیها عزم جدی بانک مرکزی اروپا برای افزایش نرخ بهره 0.5% در جلسه آتی این بانک بود. این در حالی است که اتحادیه اروپا با تعلل، بسیار محتاطانه و دیرتر از سایر بانکها (البته به جز بانک مرکزی ژاپن) اجرای سیاستهای انقباضی را آغاز کرد.

قطعا انتشار دادههای بهتر PMI به لطف یاری طبیعت و تدبیر اروپاییان در کنترل قیمت انرژی و کاهش شدت بحران در زمستان در افزایش موضع هاوکیش اعضای بانک مرکزی اروپا نقش پررنگی داشته است.

امروز آخرین دادههای رشد اقتصادی ایالات متحده منتشر شد. همانطور که در تحلیل ابتدای هفته انتظار داشتیم، برآورد اولیهی تولید ناخالص داخلی آمریکا برای سه ماههی چهارم 2022 بهتر از دورهی قبل و حتی بیشتر از مقادیر پیش بینی شده بود و عدد 2.9% را ثبت کرد. بیان موشکافانهتر در مورد نتایج داده های GDP امروز به این صورت میتواند باشد، اقتصاد ایالات متحده در سه ماهه چهارم رشد قوی اما با ضعف اساسی داشته است.

چرا ضعف اساسی؟ زیرا علت افزایش GDP در سه ماههی چهارم، افزایش هزینههای مصرفکنندگان برای کالاها بوده و قسمت عمدهای از ان نیز به انعکاس مخارج دولت و موجودیها بوده است. اما مقایسهی GDP سه ماههی چهارم با دورهی قبل نشان میدهد میزان سرعت افزایش در پایان سال به میزان قابلتوجهی کاهش یافته است. از جمله مهمترین دلایل آن کاهش تقاضا در پی افزایش مداوم نرخ بهره بوده است. البته هنوز اثرات نرخ بهره نمود خارجی خود را نشان نداده است.

گزارش امروز سه ماهه چهارم تولید ناخالص داخلی وزارت بازرگانی می تواند آخرین سه ماهه با رشد قوی را قبل از تأثیرات تاخیری سریع ترین چرخه سیاست پولی فدرال رزرو از آغاز دهه 1980 نشان دهد. زیرا دادههای بازار مسکن همچنان نشان از یک رکود قریب الوقوع دارد و بسیاری از اقتصاددانان معتقدند رکود در نیمه دوم سال 2023 رخ خواهد داد.

سفارش کالاهای بادوام برای ماه دسامبر بسیار بهتر از انتظارات منتشر شد. در حالیکه انتظار میرفت سفارش کالاهای بادوام به 2.5% برسد، عدد 5.5% را ثبت کرد. دلیل افزایش سفارش کالاهای بادوام ، افزایش سفارشات جدید در حوزه هوانوردی و حمل و نقل بوده است. چرا که صنعت هوانوردی در دورهی کووید کمترین سفارشات را داشته است. از سوی دیگر با توجه به شرایط ژئوپولوتیک موجود و احتمال ورود جنگ اوکراین به مراحل جدید انگیزه ای برای افزایش سرمایه گذاری در این حوزه بوده است.

نکته قابل توجه این است که در بحث سفارشات کالاهای بادوام، بازار کیفیت و وضعیت سفارشات کالاهای سرمایهای غیر نظامی را در کانون توجه خود دارد که اگر این مورد را در گزارش امروز لحاظ کنیم متوجه خواهیم شد سفارشهای جدید برای کالاهای سرمایهای ساخت ایالات متحده در ماه دسامبر کاهش یافته است. همچنین محمولهها برای دومین ماه متوالی کاهش یافت، که نشان میدهد هزینههای استقراض بالاتر اکنون تولید را تحت فشار قرار داده است.

آمار مدعیان بیکاری هفتگی نیز بهتر از انتظارات بود. در حالیکه انتظار میرفت تعداد مدعیان بیکاری به عدد 205 هزار نفر برسد، عدد منتشر شده 185 هزار نفر را نشان داد.

کاهش فروش خانه های جدید برای ماه دسامبر وزنه را به نفع رکود سنگین کرد. از سوی دیگر با توجه به برگزاری جلسهی آتی فدرال رزرو در اول فوریه از هم اکنون سایهی سنگین این جلسه را در بازار میبینیم.

تمامی این عوامل به سردرگمی بیشتر دلار دامن زده و موجب شده گزارشات درآمدزایی شرکتهای بزرگی همچون تسلا هم نتواند آنچنان که باید شاخصهای سهام را به نوسان وادارد.

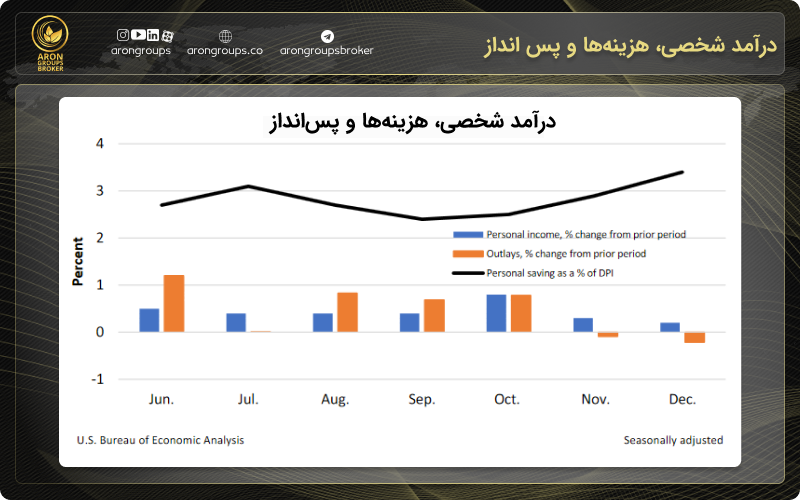

بالاخره انتظارها به پایان رسید و آخرین دسته از دادههای اقتصادی این هفته در سشن آمریکا منتشر شد. هزینه های مصرف کننده ایالات متحده برای دومین ماه متوالی در دسامبر به میزان 41.6 میلیارد دلار کاهش یافت. کاهش در میزان هزینه کرد خانوار نشانهای مبنی بر رکود است. همانطور که در نمودار زیر مشاهده میکنید، در ماه گذشته مخارج کالاها در خانوار آمریکایی کاهش یافته و هزینه خدمات افزایش یافته است.

این چرخش تقاضا از کالاها به سمت خدمات خود میتواند موجب قیمتهای بالاتر شود؛ زیرا ارائهدهندگان خدمات دستمزدها را افزایش میدهند و با افزایش هزینههای عرضه مواجه میشوند.

نرخ پسانداز شخصی از 2.9 درصد در نوامبر به 3.4 درصد در دسامبر افزایش یافته است. درآمد شخصی نیز مطابق انتظارات 0.2% نسبت به دورهی قبل افزایش یافت اما کمترین میزان رشد در 8 ماه گذشته بود که تا حدی نشان دهندهی رشد متوسط دستمزدها است.

و اما در نهایت نرخ سالانه شاخص Core PCE، مطابق با پیشبینیهای بازار، در دسامبر سال 2022 به پایینترین حد خود در یک سال گذشته یعنی 4.4 درصد کاهش یافت تا انگیزهی فدرال رزرو برای ادامه سیاستهای مهار تورمی و ادامه افزایش نرخ بهره بیش از پیش افزایش یابد.

تقریبا نتایج طبق آنچه در تحلیل ابتدای هفته عنوان کردیم منتشر شد(به جز مخارج شخصی که بدتر از مقادیر مورد انتظاربود). بنابراین دادههای تورمی نتوانستند دلار را از سردرگمی نجات دهند. بازار سهام به لطف گزارش های درآمد زایی شرکتهایی همچون تسلا و بویژه درخشش شرکتهای نفتی همچون شورون آرام آرام مسیر خود را به سمت تارگت های بالاتر ادامه داد. می توانید تحلیل شاخص های بورس آمریکا و تارگتهای حرکتی مشخص شده را در اینجا مشاهده کنید.

در این میان در نظر داشته باشید که دادهها و اخبار بازار کار بر شدت تردیدها میافزاید. کاهش بیشتر مدعیان بیکاری هفتگی نشانهای از این است که هنوز اثرات تاخیری افزایشهای مداوم نرخ بهره و کاهش تقاضا در بازار کار نمایان نشده و بازار کار داغتر از واقعیت در دادهها ظاهر میشود. شاهد این مدعا، اعلام شرکتهای مختلف در تعدیل گستردهی نیروهای خود است. آخرین نمونه از این تعدیل نیرو مربوط به شرکت IBM است که اعلام کرد 3900 نفر از کارکنان خود را در این هفته اخراج میکند.

امروز دادههای دانشگاه میشیگان منتشر شد و سهم خود از بهبود جو ریسک پذیری بازار را ایفا کرد و میتواند حداقل تا بسته شدن مارکت نیز این تاثیر ادامهدار باشد. شاخص احساسات مصرفکننده دانشگاه میشیگان در ژانویه 2023 به 64.9 افزایش یافت و همچنین، انتظارات تورمی سال جاری از 4 درصد در برآورد اولیه به 3.9 درصد کاهش یافت.

شاخص خانههای در معرض فروش در آمریکا به طرز چشمگیری در دسامبر 2022 نسبت به ماه قبل 2.5 درصد افزایش یافت در حالیکه پیشبینی بازار حاکی از افت 0.9 درصدی داشت.