تحلیل هفتگی بازارهای جهانی

May 21, 2023

تحلیل هفتگی بازارهای جهانی (22 تا 26 می 2023)

در این هفته انبوهی از دادههای اقتصادی منتشر خواهد شد. بانک مرکزی نیوزیلند جلسه خواهد داشت تا در مورد نرخ بهره آخرین تصمیم خود را اتخاذ کند. اما مهمترین رویداد هفته ادامه مذاکرات بر سر سقف بدهی است که تمام نگاهها را به خود جلب کرده است. در حوزه یورو انتشار دادههای PMI بار دیگر توجهها را به سمت این منطقه اقتصادی جلب خواهد کرد.

آنچه در این تحلیل میخوانید...

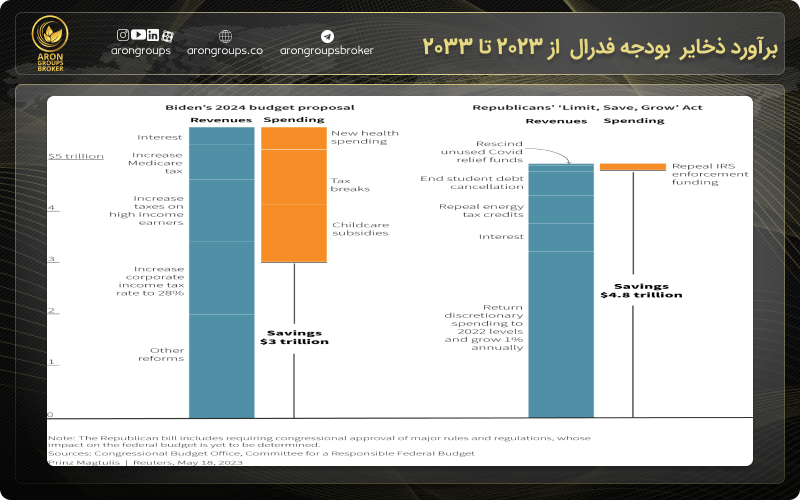

مذاکرات سقف بدهی، آغاز شمارش معکوس تا نکول

تمرکز اصلی بازارهای جهانی در این هفته حول محور مذاکرات سقف بدهی ایالات متحده خواهد بود. در حالیکه جمعه قبلتر، اظهارات خوشبینانه آقای مک کارتی بر سر حصول قریب الوقوع توافق موجب ایجاد رالی صعودی در بازارها شد، اما هفته گذشته مذاکرات همچنان بدون توافق به پایان رسید.

این هفته نیز مذاکرات در سطح نمایندگان جریان خواهد داشت و طبق اظهارات آقای مک کارتی مذاکره بین رهبران اصلی پس از بازگشت آقای بایدن از اجلاس G7 دنبال خواهد شد، زیرا شمارش معکوس تا پایان ضرب الاجل جهت وقوع نکول آغاز شده و طرفین تمام تلاش خود را خواهند داشت تا از وقوع نکول جلوگیری شود. چرا که وقوع نکول پیامدهای اقتصادی ویرانگری بر ایالات متحده خواهد گذاشت.

در طول هفته هر گونه خبر مثبت در مورد مذاکرات موجب تقویت دلار و سهام خواهد شد و هر گونه خبر منفی در این مورد دلار و سهام را تضعیف خواهد کرد و موجب تقویت اونس، بیت کوین و سایر رقبای دلار خواهد شد.

تورم، آخرین صورتجلسه فدرال رزرو و پیامهایی که برای بازارها دارند

پس از آخرین نشست فدرال رزرو در 3 می، انتظارات نرخ بهره قویاً به دنبال توقف افزایش نرخ از سوی فدرال رزرو هستند. از سوی دیگر اظهارات هاوکیش اخیر اعضای فدرال رزرو مبنی بر انجام اقدامات بیشتر جهت کنترل بهتر تورم و تمایل آنها به ادامه افزایش نرخ بهره موجب شده است تا انتظارات از فدرال رزرو برای افزایش 0.25 درصدی نرخ بهره در جلسه ماه ژوئن از 10% هفته قبل به 33% افزایش یابد.

آنچه این هفته صورتجلسه فدرال رزرو را در کانون توجهات قرار میدهد این است که لحن صورتجلسه که در روز چهارشنبه منتشر میشود، چقدر همسو با موضعگیریهای اخیر اعضای فدرال رزو خواهد بود. اگر لحن صورتجلسه این تمایل را نشان دهد، میتواند به تقویت دلار کمک کند.

بدون شک دادههای اقتصادی مهمی که در روزهای آتی و قبل از نشست ماه ژوئن منتشر میشوند، در تصمیمگیری اعضای فدرال رزرو بر سر تعیین نرخ بهره در روزهای آتی تاثیر بسزایی خواهند داشت. از جمله این دادهها، شاخص تورمی PCE، معیار ترجیحی فدرال رزرو است که در روز جمعه منتشر خواهد شد.

پیشبینیها حاکی از کاهش نسبی 0.2 درصدی در PCE هسته در ماه آوریل نسبت به مدت مشابه قبل است. علاوه بر PCE، بازارها به نتایج نرخ درآمد و هزینهکرد شخصی در ماه آوریل نیز توجه خواهند کرد. در صورتیکه PCE هسته طبق انتظارات کاهش یابد، همراهی و تائید هزینهکرد شخصی بر اعتبار آن خواهد افزود.

اگر شاخص PCE کاهش یابد، انتظارات از فدرال رزو جهت توقف افزایش نرخ بهره افزایش مییابد و این میتواند موجب تضعیف دلار شود. در صورت کاهش هزینهکرد شخصی در ماه آوریل سناریوی نزول دلار بیشتر تقویت میشود. اما اگر نتایج PCE بالاتر از انتظارات باشد، موجب تقویت دلار آمریکا خواهد شد.

در روز جمعه علاوه بر گزارش PCE، شاخص سفارشات کالاهای بادوام نیز به شدت در رصد سرمایهگذاران خواهد بود. پیشبینیها حاکی از کاهش میزان سفارشات کالاهای بادوام در ماه آوریل نسبت به ماه قبل است. در صورتیکه نتایج همانند انتظارات منتشر شود، میتواند سهم خود در تضعیف دلار و تقویت اونس را به خوبی ایفا کند.

آخرین نشست بانک مرکزی نیوزیلند و تعیین نرخ بهره

تنظیم بودجه انبساطی از سوی دولت نیوزلند و تورم همچنان بالا (6.7 % در سه ماهه اول) نشان میدهد که برای تحت کنترل نگه داشتن فشارهای قیمتگذاری بالقوه باید اقدامات بیشتری انجام شود. افزایش خالص مهاجرت نیز عدم اطمینان بیشتری را ایجاد می کند، زیرا نیروی کار بیشتر به کاهش تورم دستمزد کمک می کند، اما از سوی دیگر، موجب افزایش تقاضای کلی میشود.

بنابراین انتظار میرود در جلسه روز چهارشنبه بانک مرکزی نیوزیلند بار دیگر نرخ بهره را 0.25% افزایش دهد و نرخ بهره ترمینال را به 5.75% برساند. با توجه به اینکه افزایش 0.25 درصدی نرخ بهره قبلا قیمتگذاری شده، آنچه بیشتر در جهت دهی به نوسانات دلار نیوزیلند(NZD) موثر خواهد بود، این است که بانک مرکزی نیوزیلند نرخ ترمینال را بیش از انتظارات افزایش دهد.

آخرین نتایج نظرسنجی انتظارات تورمی کاهش در میزان این انتظارات را نشان داده است. لذا نباید از این مورد غافل شد. زیرا سرمایه گذاران در معاملات خود ممکن است این نکته را مد نظر قرار دهند و دلار نیوزیلند آنچنان که باید رشد نکند و به سمت تارگت های پایین تر حرکت کند.

آیا PMI ها به کمک یورو خواهند آمد؟

یورو در دو هفته گذشته کاهش چشمگیری داشت. مهمترین دلایل آن تقویت دلار، این رقیب دیرینه و نتایج ضعیف دادههای اقتصادی ، بزرگترین اقتصاد این ناحیه یعنی کشور آلمان بوده است. در ادامه در روز سهشنبه برآورد اولیه PMI های حوزه یورو برای ماه می منتشر خواهد شد تا چشماندازی از عملکرد این حوزه اقتصادی در ماه می ارائه دهد.

پیشبینیها حاکی از افت PMI های بخش تولیدی و بهبود بخش خدماتی هستند. در صورتیکه نتایج PMIهای خدماتی به طور قابل توجهی قوی منتشر شود، میتواند PMI های بخش تولیدی را تحتالشعاع خود قرار دهد. و موجب تقویت یورو شود. در غیر این صورت یورو همچنان به سرعت از محدوده مقاومتی 1.10 دور خواهد شد.

انتشار نتایج مثبت برای شاخص فضای کسبوکار Ifo آلمان در روز چهارشنبه و تولید ناخالص داخلی برای سه ماهه دوم در روز پنجشنبه میتواند حمایت بیشتری از یورو انجام دهد.

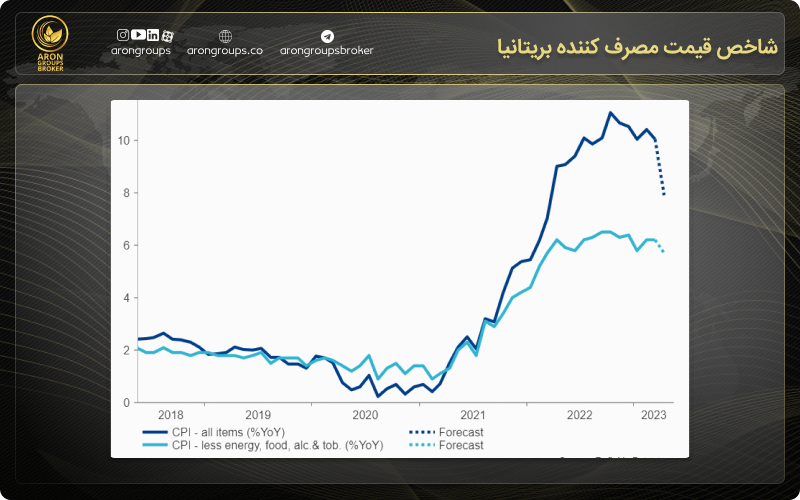

آخرین وضعیت عملکرد اقتصادی بریتانیا زیر ذره بین سرمایهگذاران

پیشبینیها حاکی از کاهش تورم بریتانیا در ماه آوریل نسبت به ماه قبل است. در صورتیکه نتایج همانند انتظارات منتشر شود، میتواند موجب تضعیف پوند شود، زیرا موجب کاهش انتظارات از بانک مرکزی انگلستان برای افزایش نرخ بهره خواهد شد.

روز سهشنبه، شاخصهای PMI ماه می توسط سرمایهگذاران رصد خواهد شد تا نشانههایی از نحوه عملکرد اقتصادی انگلستان را به دست آورند. نتایج بهتر از انتظارات موجب تقویت پوند خواهد شد. در روز جمعه انتظار میرود دادهای خردهفروشی ماهانه، رشد 0.9 درصدی را تجربه کند. در صورت برآورده شدن انتظارات، دادههای خرده فروشی نیز نقش خود در حمایت از پوند را ایفا خواهد کرد.

به روز رسانی تکمیلی - 26 می 2023

آخرین تحولات مذاکرات سقف بدهی

طبق آخرین گزارشهای منتشر شده، طرفین در حال نزدیک شدن به یک توافق دوساله برای افزایش سقف بدهی و محدود کردن هزینهها هستند. طبق این گزارشات در صورت نهایی شدن این توافق، بودجه برای مخارج اختیاری نظامی و کهنهسربازان افزایش مییابد و هزینه های غیر نظامی و غیر دفاعی محدود میشود.