واگرایی

September 21, 2023

واگرایی چیست؟

واگرایی ها شرایطی از بازار که تضاد آشکار بین قیمت و ابزارهای دیگر را نمایش می دهد. منطق و فلسفه و اگرایی نشان دهنده ضعف معامله گران گام آخر است. گاهی زمان ها، یک دارایی از ریتم حرکتی خود خسته و میل به تغییر مسیر به شکل کوتاه یا بلند مدت پیدا می کنند. مواقعی ما به دنبال چرخش های بزرگ و کوچک هستیم که استانداردهای تشکیل واگرایی بیانگر ضعف معامله گران جاری باشد.

معامله گران بعد از مدتی به رفتار جاری بازار عادت و هرگونه چرخش چه به صورت کوتاه مدت و چه بلند مدت برای آنها غیرقابل باور است. اصولاً برای یک معامله گر وقتی برای یک دوره طولانی یک رفتار مشخصی را در بازار مشاهده می کند، هر مدل رفتار و ریتم حرکتی ناقض رفتار حرکتی فعلی دور از باور می شود. بنابراین در خصوص این پدیده جبهه گیری و چرخش ها را باور نمی کند.

قیمت ها به صورت طبیعی قادر به نمایش خستگی خود در دوره هایی در یک مسیری از رفتار جاری نیستند. بنابراین نیازمند ابزاری حاکی از این ریتم خستگی می باشند. تشخیص ضعف انتهای دوره و میل به چرخش های موقتی و بزرگ پایه و اساس مفهومی را بنا نهاد که از آن به واگرایی تعبیر می شود.

واگرایی بیانگر ضعف مفرط در معامله گران گام آخر می باشد.

مفهوم واگرایی را در خصوص یک پدیده فیزیکی مدل سازی کنیم، خستگی یک انسان بعد از یک دوره کار طولانی مدت در نظر بگیرید. هر شخصی بعد از یک دوره کار طولانی و طاقت فرسا، نیاز به تغییر رویه جاری دارد. بنابراین نیاز به استراحت، تفریح و خواب برای خروج از دوره خستگی ضروری است. از نشانه های ضعف و خستگی و میل به خواب در انسان، کوفتگی و دردهای عضلات، چشم های سرخ و گود، خمیازه است. همین اتفاق برای بازار و قیمت ها رخ می دهد. باید با تکنیک های صحیح و هوشمندانه قبل از اینکه بازار به خواب فرو برود از روی این نشانه ها، در جهت معکوس روند جاری اقدام به مدیریت معاملات و سرمایه نمود.

حافظه تاریخی افراد معامله گر ضعیف و نباید به روند جاری بازار عادت کرد. نباید تصور شما مبنی بر اینکه یک روند مادام ادامه دارد. پس با وجود چرخش روندها تعصب به آنها بی معنی است. در زمان مشاهده وقوع ضعف روند باید به دنبال مدیریت معاملات باز و آماده برای بازگشایی معاملات معکوس باشیم. واگرایی ها این ضعف و تناقض فی مابین قیمت و اندیکاتورها را به ما نشان می دهد. بعضا ضعف فاز های مختلف زمانی نیز با واگرایی ها مشهود است. در بهترین حالت موقع شکل گیری تناقض رفتاری بازار رفتار ختثی و بی رمق را به نمایش می گذارد. در بدترین حالت تغییر روند را مشاهده خواهید کرد.

بیشتر بخوانید: الیوت ماینر

مفهوم شکل گیری واگرایی ها

واگرایی حکایت از ضعف روند موجود را دارد. یک روند روزی به پایان می رسد. واگرایی یکی از نشانه های آن هست. واگرایی وضعیف فعلی و ادامه روند را دچار خدشه و تمایل به تغییر جهت آن را دارد. به صورت خیلی ساده تضاد رفتاری فی مابین قیمت و اندیکاتور را واگرایی می گویند.

در اکثر زمان ها برگشت های اصلی همراه با یک واگرایی مناسب است. به عبارت ساده معامله گران زمانی تن به ورود معامله ای می دهند که معامله گران طرف مقابل به اندازه کافی ضعیف شوند مثلاً تقاضا کنندگان زمانی وارد معامله خرید می شوند که در ابتدا ضعف و ناتوانی به اندازه کافی در فروشنده ها را ببینند، آنگاه تصمیم گیری در مورد تزریق نقدینگی در جهت خرید به بازار می گیرند.

یکی از تاکتیک های بوکسورها در رینگ ایجاد خستگی در طرف مقابل هست، سپس به وی حمله ور می شوند. همانند همین موضوع در بازار نیز داریم، که در ابتدا معامله گران طرف مقابل خسته سپس معامله گران فعلی در جهت خلاف وارد معامله می شوند. آرایش ها و الگوهای مشخص و تعریف شده ای در دو دهه گذشته در بحث تحلیل گری ظهور پیدا کردند، که هر یک به ما در این موضوع کمک می کنند. اما هر یک به تعداد قابل توجهی در مواجهه با اهداف قیمتی خاصیت موثر خود را از دست دادند وقادر به سد راه پیشروی و شکست قیمت ها نشدند.

ابزار به شدت توانمندی که به ما در جهت اعتبار سطوح قیمتی جهت شکست یا عدم شکست کمک می کنند، واگرایی ها هستند.

واگرایی معمولی

واگرایی معمولی با نام Regular Divergence که آن را RD می نامیم، حالتی از بازار که تضاد رفتاری بین قیمت و اندیکاتور را نشان می دهد. مدل این تضاد بدین شکل که قیمت در انتهای یک روند دست به یک حرکت جدید می زند، اما اندیکاتور مخالفت و رفتاری مخالف از قیمت بروز می دهد.

واگرایی های معمولی به دو قسم کلی تقسیم می شوند:

- واگرایی معمولی مثبت

- واگرایی معمولی منفی

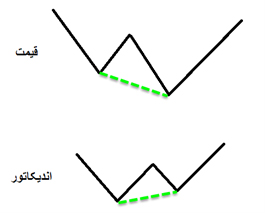

واگرایی معمولی مثبت ( RD + ): واگرایی معمولی مثبت در کف ها تشکیل می شود. در این حالت، با اینکه قیمت یک کف پایین تر از کف قبل ثبت کرده اما اندیکاتور نسبت به کف قبل خود کف پایین تر ثبت نمی کند. این پدیده که حالت عمومی بیانگر ضعف مفرط فروش هست این ذهنیت را مبنی بر اینکه فروشندگان از فروش زیاد خسته و بازار میل به یک رشد دارد. فرم شماتیک RD + به فرم زیر است:

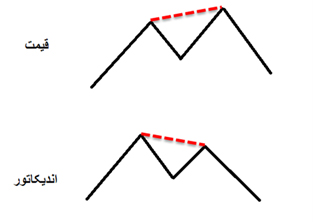

واگرایی معمولی منفی ( RD- ): حالتی از بازار که در آن قیمت سقف بالاتر می سازد و اندیکاتور نسبت به سقف قبلی خود، سقف پایین تر ثبت می کند. در واقع اندیکاتور با حرکت جدیدی که قیمت از خود نشان داده مبنی بر سقف بالاتر، مخالفت می کند. این حالت در انتهای روندهای صعودی اتفاق می افتد که منجر به کاهش قیمت می شود. این حالت بیانگر ضعف شدید خرید و نشانگر این موضوع که عوام درگیر بازار شده اند و خبری از معامله گران حرفه ای نیست. بنابراین قیمت بزودی قادر به آرایش برگشتی است و نمودار یک ریزش مناسب را تجربه می کند.

معامله گران حرفه ای وقتی آرایش واگرایی می بینند کم کم به فکر خروج از معاملات خود خواهند بود.

نکته کلیدی: گاهی محتمل بر اینکه یک اندیکاتور واگرایی را تایید و اندیکاتور دیگر تایید نکند. مواردی که اندیکاتورهای بیشتری واگرایی را تایید می کنند قدرت واگرایی بیشتر است.

بیشتر بخوانید: اندیکاتورهای اسیلاتور

سطوح مناسب جهت تشکیل واگرایی

بر اساس مدل سازی رفتاری تغییرات قیمت بر مبنای رفتار گذشته، قادر به شناسایی سطوح مستعد برگشت مناسب هستیم. مواقعی که قیمت به سطوح حساس می رسد، پدیده واگرایی یک محرک قوی برای واکنش انفجاری آن سطح می توان در نظر گرفت. به صورت تجربی وقتی قیمت ها به سطوح معتبر رسیده، شکست این لایه برای بازار سهل و آسان است.

وقتی قرار بر عدم شکست سطحی باشد، گام اول معامله گران در شکست سطح از خود ضعف نشان داده و سپس واکنش شدید به سطح را از خود بروز می دهند. در سه قالب تحلیلی قادر به بررسی قیمت حساس هستیم.

- بر اساس مدل کلاسیک تعیین سطوح حمایتی و مقاومت های حساس.

- در محدوده های حرکتی که الگوهای مشخصی ایجاد می شود.

- وقتی واگرایی همزمان با یک الگوی برگشتی کلاسیک و غیر کلاسیک اتفاق می افتد.

واگرایی های معمولی درسطوح غیر حساس قابلیت عملکرد مناسبی ندارند. به طور کلی وقتی که قیمت به سطوح حساس می رسد، واگرایی ها نشانه های قابل توجه مبنی بر ناکارآمدی بازار بر شکست سطح مورد نظر حکایت دارد.

واگرایی ها منجر به خواب و رکود در بازار می شوند. برای درک صحیح این موضوع فرض بر حالات خواب یک شخص بگیرید. هنگام خستگی مفرط یک فرد، احساس خواب آلودگی دارد. احساس خواب آلودگی در فرد منجر به شکل گیری خمیازه می شود. آیا این گذاره مبنی بر اینکه هر شخصی خمیازه کشید، خسته و خواب آلود می باشد صحیح هست؟ ایا در مدت کوتاهی به خواب خواهد رفت؟ اینکه خمیازه در کجا و چه زمانی اتفاق بیفتد بسیار حائز اهمیت است.

پس مهمه که واگرایی ها در چه محدوده قیمتی و زمانی اتفاق می افتند. یک واگرایی اگر در یک محدوده مناسب قیمتی و زمانی رخ دهد، قدرت عکس العمل بسیار بالایی دارد. اما اگر زمان و قیمت نامناسب باشد، آن واگرایی صرفاً توانسته روند حرکتی جاری دارایی را در یک مدت کوتاه به حالت خنثی در آورد.

انواع ساختار واگرایی معمولی RD

واگرایی معمولی به چهار دسته ساختاری تقسیم بندی می شود:

- واگرایی معمولی قیمت – قیمت

- واگرایی معمولی قیمت – زمان

- واگرایی معمولی زمان – قیمت

- واگرایی معمولی زمان – زمان

در تمامی واگراییها اثر دو تایی داریم. یعنی بار اول یک واکنش مختصر و برگشت اصلی از واکنش دوم است. به عنوان مثال در یک RD + ، اول قیمت به طور مختصر از سطحی بر می گردد، پس از آن رشد اصلی اش را از کف دوم انجام می دهد. ساختارهای RD بسته به اینکه واکنش اولیه از چه جنسی و واکنش نهایی بر چه اساسی، متفاوت است.

به طور کلی دلیل شکل گیری واگرایی ها اختلاف فازی که بین ارکان شکل گیری نمودار به وجود می آید. گاهی بخشی از تقاضاهای خرید یا فروش معامله گران در زمان مناسب و بخش دوم این تقاضاها در قیمت مناسب تنظیم شده است. بنابراین در این موارد باید دنبال این اختلاف فاز قیمتی – زمانی یا معکوس باشیم. اما مواردی که قیمت و زمان با هم پر می شوند، یعنی همزمان که قیمت خوبی برای خرید یا فروش هست، زمان خوبی نیز برای این امر می باشد، این وضعیت بیانگر یک چرخش ذاتی است و نیاز به ضعف معامله گران طرف مقابل نیست.

قاعدتاً هنگامی که معامله گران احساس ضعف و ناتوانی می کنند، که یک بخش از چرخش آماده است. مادامی که بخش دوم (حال قیمت یا زمان آماده نشود دوره بازسازی طی می شود. در حالت چرخش های ذاتی همزمان که در قیمت و زمان مناسبی قرار داریم، نیاز به ضعف معامله گران طرف مقابل ندارد. لزوم دستیابی یک تحلیل گر به اینکه آیا در یک برگشت نیاز به واگرایی هست یا نه، بررسی این شرایط که آیا اختلاف فازی بین ارکان قیمت و زمان در حالت چهارگانهای که در بالا گفتیم، وجود دارد یا خیر.

اگر اختلاف فاز باشد، برای چرخش واگرایی می خواهیم. اما اگر اختلاف فاز پیش نیامده باشد، بدون واگرایی قیمت ها می چرخند.

وقتی اختلاف فازی بین پارامترهای قیمت و زمان نیست، عامل تأخیر نمی تواند باعث گردد بازار دورهای را در فاز رفع خستگی کوتاه مدتی طی کند. بنابراین معامله گران باید مواقعی که قیمت الگوهای مشخصی را تکمیل یا در قیمت مناسبی قرار دارد به این موضوع که آیا قیمت با زمان مورد بررسی با هم پر یا تأخیری دقت کند.

اگر تأخیری باشد، برای چرخش نیاز به واگرایی داریم. اما مواقعی که تأخیر نداریم و هم زمانی قیمت و زمان را داریم نیاز به واگرایی ندارد.

بیشتر بخوانید: اندیکاتور ای تی آر ATR

اشتباه متداول در واگرایی معمولی

برای تشخیص واگرایی دو گام نزدیک به هم در اندیکاتور باید مقایسه شود. با این منطق که برای قدرت سنجی بین دو خریدار یا فروشنده نزدیک به هم باید مورد توجه قرار گیرد. اگر سیکل های مقایسه ای خیلی بزرگ باشد، مقایسه درستی بین قدرت معامله گران صورت نگرفته است. در این مواقع مجاز به برداشت ضعف در خریداران نیستیم. برای اینکه تشخیص دهیم آیا ضعف وجود دارد یا خیر به دو شکل می توانیم عمل کنیم:

- نخست آنکه تنظیمات اندیکاتور مثل اندیکاتور MACD را یک فاز بالاتر ببریم. یعنی اگر کوتاه است، تبدیل به میان یا اگر میان مدت هست تبدیل به بلند مدت کنیم.

- مدل دوم وقتی استفاده که تنظیمات MACD در حالت بلند مدت قرار دارد. در این شرایط یک تایم فریم بالاتر می رویم. به عنوان مثال، در تایم فریم روزانه هستیم به تایم فریم هفتگی می رویم.

اگر شرایط ضعف در تنظیمات بالاتر یا تایم فریم بالاتر بود، ضعف مورد تایید هست. در غیر اینصورت در این وضعیت برداشت ضعف نمی کنیم.

واگرایی مخفی

حالتی از بازار که در آن اندیکاتور دست به یک کار جدید می زند و قیمت با این کار جدید مخالفت می کند. واگرایی مخفی که Hidden Divergence می گویم، در انتهای اصلاح قیمتی شکل می گیرد. این واگرایی نیز به دو قسم تقسیم بندی می شود:

واگرایی مخفی مثبت + HD : حالتی از واگرایی که در اصلاح از یک روند صعودی بزرگ، اندیکاتور کف پایین تر ثبت و قیمت به کف پایین تر نمی رسد. در این حالت به دلیل تضاد رفتاری بین قیمت و اندیکاتور شاهد افزایش قیمت خواهیم بود.

حتما این واگرایی باید در یک روند صعودی اتفاق بیفتد. یعنی اگر قیمت از یک سقف بالاتر بریزد و در اصلاحی این ساختار را داشته باشیم، اسم این واگرایی مخفی مثبت هست. اما اگر قیمت از یک سقف پایین تر وارد مدار ریزشی و این آرایش را داشته باشیم، اسمش واگرایی مخفی مثبت نخواهد بود.

واگرایی مخفی منفی –HD : حالتی از بازار که در اصلاح یک روند نزولی اندیکاتور سقف بالاتر می سازد، اما قیمت قادر به رسیدن سقف قبل خود نیست. به دلیل تضاد رفتاری بین قیمت و اندیکاتور وزنه در جهت فروش سنگینی و شاهد شکست کف خواهیم بود. لازم به ذکر است این مدل واگرایی حتما باید در یک روند نزولی اتفاق بیفتد و هر مدلی که تعریف یک روند نزولی را بر نتابد نمی تواند، دربرگیرنده یک واگرایی مخفی باشد.

نکته کلیدی: واگرایی مخفی در جهت روند اصلی بازار اتفاق می افتد. هر ساختار شبیه به واگرایی مخفی که در غیر از یک روند صعودی یا نزولی اتفاق بیفتد بی اعتبار است.

اشتباهات در واگرایی مخفی

- شایع ترین خطایی که تحلیل گران مرتکب می شوند اینکه واگرایی شان در جهت روند اصلی بازار در یک ساختار روند دار نیست. این واگرایی حتماً باید در روند اصلی اتفاق بیفتد. پس وقتی در یک روند صعودی قرار داریم، قیمت حتما از یک سقف بالاتر وارد اصلاح شود. زمانی که در یک روند نزولی قرار داریم، حتما از یک کف پایین تر وارد فاز اصلاح شود.

- در واگرایی مخفی نیز سیکل های حرکتی تشکیلی باید منطقی و معقول باشد. در واقع واگرایی مخفی، مقایسه دو گام کنار هم اندیکاتور می باشد. پس اگر یک گام اندیکاتور با یک بخش از چند گام جلوتر مقایسه شود عملا از نظر مفهومی چیز خاصی را نشان نمی دهد .

- عموماً HD های ایده آل در محدوده قیمتی ۵۰ ٪ تا 6 ٪ فیبوناچی اصلاحی اتفاق می افتد. واگرایی هایی خارج از این محدوده عموماً اعتبار کمتری دارد. اگر یک هم پوشانی پر قدرت زمانی قادر به استخراج نباشیم، بهتر که معامله گران به HD هایی که زیر ۵۰ ٪ اصلاحی یا بالاتر از 78.6 ٪ اصلاحی اتفاق می افتد، با دقت بیشتری بپردازند.

شبه واگرایی مخفی

حالت هایی که قیمت و اندیکاتور رفتار متضاد را نشان نمی دهند، اما حالت همگرایی هم نیست. مثلاً قیمت کف بالاتر دارد اما اندیکاتور در یک سطح قرار دارد. یا بالعکس قیمت در یک سطح معادل از سطح قبلی قرار دارد، اما اندیکاتور بسیار از کف یا سقفش فاصله گرفته است.

یکی از تکنیک های مناسبی که عمدتاً برای تشخیص شکسته شدن یا نشدن یک سطح حمایتی یا مقاومتی استفاده می شود، حالت شبه واگرایی است. چنانچه در سطح مورد نظر در خصوص واکنش یا عدم واکنش بازار به سطح مزبور صحبت کنیم مواردی که شبه واگرایی وجود دارد، احتمال واکنش بازار به سطح مورد نظر بیشتر است. پس وقتی قیمت در سطح حمایتی یا مقاومتی شبه واگرایی داشته باشیم، احتمال شکسته نشدن آن سطح بسیار قوت می گیرد.

واگرایی زمانی

حالتی از واگرایی که تضاد آشکار بین قیمت و زمان ایجاد می شود. مواقعی که در یک دوره زمانی بیشتر از حرکت قبل قیمت اصلاح می کند، پدیده واگرایی زمانی ایجاد می شود. چنانچه در یک حرکت و اصلاح بعد از آن یک ریتریس قیمتی – زمانی رسم کنیم، در صورتی که درصد اصلاح زمانی بیش از درصد اصلاح قیمتی باشد، به این پدیده واگرایی زمانی گفته می شود. واگرایی زمانی به دو دسته کلی تقسیم که هر دو یک معنا و مفهوم را دارد:

- واگرایی زمانی معمولی RTD

- واگرایی زمانی هوشمند STD

واگرایی زمانی معمولی حالتی از بازار که در آن تعداد کندل های فاز اصلاح، بزرگ تر مساوی حرکت قبل باشد. در این حالت از ساختار اصلاح، می توان متوجه شد که معامله گران میل به چرخش روند ندارند و احتمالا روند حرکتی بزرگ ادامه خواهد یافت.

مواقعی که در یک اصلاح کاهشی در یک روند صعودی عطش فروش در ظاهر نمودار وجود ندارد، خریداران با کوچک ترین نشانه ای در جهت روند اصلی بازار وارد معامله خرید می شوند. بنابراین در یک ساختار روند دار، یکی از بهترین تکنیک ها برای اینکه تشخیص دهیم میل به ادامه دار بودن روند کماکان پا برجا می باشد ، اسکن کردن رفتار معامله گران در اصلاحی و مقایسه آنها با ساختار حرکتی قبل است. عموماً وقتی اصلاحی کندی در مقابل یک حرکت تند داریم، میل به چرخش و تغییر روند بسیار ضعیف و بازار تمایل به ادامه مسیر در جهت اصلی خود هست.

واگرایی زمانی هوشمند حالتی از بازار که تعداد کندل های اصلاح، کمتر از تعداد کندلهای حرکت قبل است، اما ریتم اصلاحی کند هست. به شرط اینکه درصد اصلاح زمانی بیش از درصد اصلاح قیمتی گردد، به این پدیده واگرایی زمانی هوشمند گفته می شود.

پایه ای ترین تکنیکی که برای شناسایی ضعف و قدرت در روندها مورد استفاده قرار می گیرد، مقایسه دو حرکت کنار هم می باشد.